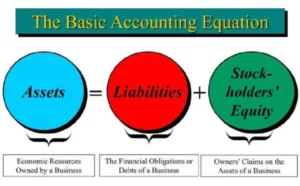

Бумаги надо конвертировать в акции, а с этой процедурой многие инвесторы никогда не сталкивались — приходится разбираться, как это сделать, особенно с учетом санкций и ограничений со стороны США, Европы и российских властей. Депозитарная расписка — это сертификат, удостоверяющий право собственности на ценные бумаги — акции или облигации, — которые торгуются на иностранной бирже. Другими словами, это вторичная ценная бумага, как бы заменяющая харами паттерн какую-то акцию или облигацию.

Типы АДР

После получения АДР I как стать трейдером на рынке форекс компания может повышать уровень расписки до второго и третьего. Впервые ADR появились в конце 20-х гг ХХ века как ответная мера на запрет Британских властей регистрировать английские акции в других странах. Это сильно сдерживало развитие фондового рынка Соединенных Штатов Америки, поэтому с целью обхода ограничений и была создана новая ценная бумага в виде ADR.

Американская депозитарная расписка (ADR)

Немецкий брокер по поручению покупает акции XYZ и направляет их в кастодиан на хранение. Тот сообщает информацию в депозитарный банк, который производит дополнительный выпуск расписки и передает ее французскому брокеру. Депозитарные свидетельства есть и на Московской бирже – однако поскольку ликвидность нашего рынка даже по европейским параметрам оставляет желать лучшего, то основные представители там спред форекс – это зарубежные “прокладки” наших же российских компаний. Так, например, на Мосбирже можно найти ЛУКОЙЛ ORD SHS с кодом ценной бумаги LKOD-ME. Такие бумаги на российских биржах имеют специальное название – российские депозитарные расписки (РДР). В итоге российские инвесторы, владевшие акциями российских компаний на Московской бирже, могут покупать и продавать такие бумаги с конца марта, а вот у владельцев расписок на эти акции проблемы.

Конвертация депозитарных расписок — что это значит

Возможно также зарегистрироваться у регулятора при условии соответствия требованиям конкретной биржи. Либо, если нужно привлечь больше инвестиций для компании, стоит зарегистрировать ДР первоначальных акций на американской бирже. Трейдеру же АДР позволяют приобрести акции иностранных фирм без непосредственного доступа на зарубежные площадки, где они обращаются. Вкладывая средства в ADR, он диверсифицирует свой инвестиционный портфель, разбавляя его бумагами эмитентов из разных стран.

Депозитарные расписки позволяют инвесторам покупать ценные бумаги иностранных компаний без трансграничных и валютных рисков. Даёт указание брокеру страны эмитента продать акции, лежащие в основе депозитарных расписок. Внутренний брокер начинает поиск покупателя на эти акции на местном рынке. Как только находится покупатель, брокер уведомляет об этом депозитарный банк, который погашает АДР и посылает кастодиальному банку сообщение о погашении АДР.

Различия между АДР и акциями

АДР номинированы в долларах США и обращаются как на американских фондовых биржах, так и в американских внебиржевых торговых системах. После первичного размещения депозитарные расписки начинают торговаться на вторичном рынке. Каждый инвестор приобретает эти бумаги и получает право собственности на долю в иностранной компании.

С рядом ведущих мировых экономик, в 2015 году АДА продолжают активно использоваться, как инструмент привлечения средств инвесторов на международном рынке капитала. Что касается дохода от сделок, то российский брокер — налоговый агент по ним в случае и с акциями, и с расписками. Если совершаете сделки через иностранного брокера, вы самостоятельно декларируете доход. Кроме того, к бумагам, купленным через иностранного брокера, не применить вычет за долгосрочное владение, если таких бумаг нет на российских биржах. Россиянин может купить акции на Московской бирже через любого брокера.

- Стали появляться не только американские депозитарные расписки, но и глобальные депозитарные расписки, ГДР (Global Depositary Receipt, GDR) для торговли в разных странах.

- Андеррайтинг облегчает возможности компании в привлечении инвестиций.

- Если нужного числа бумаг нет, он поручает банку-депозитарию осуществить их выпуск.

Депозитарная расписка — это сертификат, удостоверяющий право на некие ценные бумаги, чаще всего акции. Расписки выпускаются инвестиционными банками и торгуются на бирже так же, как акции. Депозитарные расписки российских компаний во многих случаях не получилось бы купить через ИИС.

Акции российских компаний — это российский финансовый инструмент, тогда как АДР — иностранный. Это важно для некоторых госслужащих, поскольку им могут быть запрещены вложения в иностранные ценные бумаги. Михаил, в случае с депозитарными расписками есть прослойка между вами и акциями — это банк, выпустивший расписки, а сами расписки обычно торгуются на иностранных биржах. По уровню надежности акции и депозитарные расписки схожи между собой. Держатель ADR или GDR имеет те же права на получение дивидендов, что и инвестор, который купил акцию этого предприятия. Более того, акция и депозитарная расписка на эту акцию могут торговаться в разных валютах.

Благодаря сделкам с такими бумагами, компаниям удается обеспечить пополнение инвестиционных ресурсов и повысить свой рейтинг на международном рынке. Расписки выпускают крупные инвестиционные банки, например Bank of New York Mellon и J. За свою работу они берут небольшую комиссию, которая зачастую удерживается из дивидендов, поступающих владельцам расписок. Компании, которые не хотят выпускать акции на открытый рынок, а продавать их конкретным иностранным инвесторам (которыми, как правило, являются крупные частные инвестиционные фонды) могут использовать следующие программы. Наиболее массовая автоматическая конвертация депозитарных расписок произошла летом 2022 года, когда под процедуру обмена попали более 20 крупнейших компаний России (Сбербанк, Газпром, Лукойл, Роснефть и т. д.). GDR (Global Depositary Receipt) – глобальная депозитарная расписка, которая выпущена и торгуется в любой другой стране, кроме США.

Стали появляться не только американские депозитарные расписки, но и глобальные депозитарные расписки, ГДР (Global Depositary Receipt, GDR) для торговли в разных странах. Продажа происходит через брокера, который предлагает расписки уже другому инвестору или продает брокеру на рынке эмитента. После продажи брокер должен информировать об этом банк-депозитарий. Далее происходит погашение расписок и уведомление банка-кастодиана. На внешнем рынке ценных бумаг вращаются следующие активы — акции, депозитарные расписки, облигации (еврооблигации), производные ценные бумаги (форварды и фьючерсные контракты). Однако для инвесторов, формирующих долгосрочный портфель, лучшим продуктом будут биржевые фонды ETF, включающие множество ценных бумаг.